Schijnzelfstandige, wat is dat?

Karine De Hondt • 1 juni 2023

Waar moet je op letten als zelfstandige?

Waarover gaat het?

Schijnzelfstandigheid verwijst naar de situatie waarin een persoon formeel als zelfstandige werkt, maar in werkelijkheid in een afhankelijke positie verkeert, vergelijkbaar met een werknemer. In België zijn er bepaalde criteria die worden gebruikt om schijnzelfstandigheid te beoordelen, zoals het gezag van de opdrachtgever, het al dan niet hebben van een eigen klantenbestand en het feit of er sprake is van een langdurige en exclusieve samenwerking.

De Belgische wetgeving heeft maatregelen genomen om schijnzelfstandigheid aan te pakken. De belangrijkste wetgeving is de wet van 27 december 2006 betreffende de toepassing van de sociale zekerheidsregelingen op de zelfstandigen. Deze wet bevat bepalingen die beoordelingscriteria en sancties vaststellen voor schijnzelfstandigheid.

Het sociaal statuut van de zelfstandige is anders dan dat van een werknemer. Zelfstandigen zijn verplicht om sociale bijdragen te betalen voor sociale zekerheidsbescherming, zoals ziekteverzekering en pensioenregelingen. Bij schijnzelfstandigheid kan het zijn dat de persoon ten onrechte als zelfstandige wordt beschouwd, waardoor er sprake is van ontduiking van sociale bijdragen en andere beschermingsmechanismen.

Wat kan je doen om niet als schijnzelfstandige te worden aanzien?

Om te voorkomen dat je als schijnzelfstandige wordt beschouwd, is het belangrijk om de volgende aspecten in acht te nemen:

- Onafhankelijkheid: Zorg ervoor dat je als zelfstandige een zekere mate van autonomie en vrijheid hebt bij het uitvoeren van je werk. Vermijd situaties waarin je onder directe controle en gezag staat van een opdrachtgever, zoals werktijden, locatie en uitvoeringsmethoden.

- Meerdere opdrachtgevers: Werk voor verschillende opdrachtgevers en vermijd langdurige en exclusieve samenwerkingen. Het hebben van meerdere opdrachtgevers toont aan dat je als zelfstandige actief bent op de markt en niet afhankelijk bent van één enkele opdrachtgever.

- Ondernemersrisico: Draag financieel en operationeel risico als zelfstandige. Investeer in je eigen bedrijfsmiddelen, draag de verantwoordelijkheid voor eventuele verliezen en maak winst of verlies op basis van je eigen ondernemingsactiviteiten.

- Klantenbestand: Bouw en onderhoud een eigen klantenbestand als zelfstandige. Het hebben van een eigen klantenbestand toont aan dat je zelf verantwoordelijk bent voor het aantrekken van nieuwe opdrachten en het genereren van inkomsten.

- Contractuele afspraken: Zorg voor duidelijke en schriftelijke contracten met je opdrachtgevers. Deze contracten moeten de zelfstandige aard van de relatie benadrukken en de rechten en verplichtingen van beide partijen vastleggen.

Het is belangrijk om op te merken dat schijnzelfstandigheid een complex en juridisch gevoelig onderwerp is. De beoordeling van schijnzelfstandigheid gebeurt op basis van de specifieke omstandigheden van elk geval.

Als je vermoedt dat er sprake is van schijnzelfstandigheid, is het raadzaam om advies in te winnen bij een juridisch expert of een sociaal verzekeringsfonds.

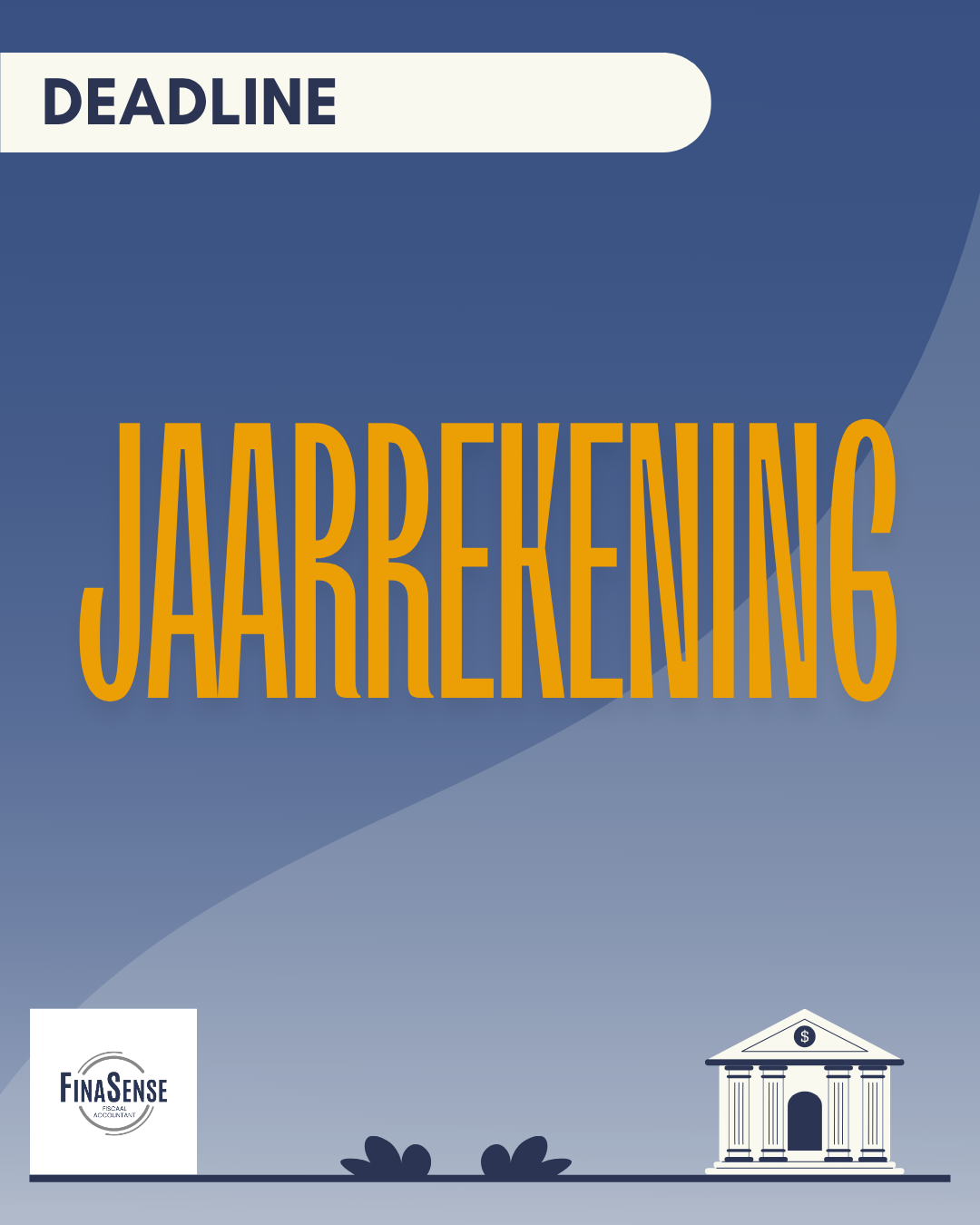

Voor #vennootschappen (BV of NV) die het #boekjaar #afsluiten op 31 december komt stilaan een belangrijke #deadline in zicht. Ten laatste 7 maanden na de datum van afsluiting van het boekjaar (dus uiterlijk op 31 juli) moet je #jaarrekening bij de Nationale Bank van België neergelegd zijn. Let wel, de #neerlegging moet gebeuren binnen de dertig dagen nadat ze werd goedgekeurd. Is de goedkeuring al vroeger dan eind juni gebeurd, dan moet je dus vroeger neerleggen. Is stiptheid niet je ding? Dan heb je geluk, want een beetje respijt krijg je. #Boetes beginnen pas te lopen na de achtste maand, dus bij afsluiting op 31.12 krijg je pas vanaf september een boete. Die boete is afhankelijk van het moment van neerlegging en het soort schema, maar kan aardig oplopen. Een overzichtje voor het verkort schema en microschema: 9de maand: € 148,00 10-12de maand: € 222,00 Vanaf de 13de maand: € 443,00 En voor het volledig schema: 9de maand: € 492,00 10-12de maand: € 737,00 Vanaf de 13de maand: € 1.474,00 Bewaak dus best deze deadline! #nbb #boekhouding #accountant